Τι συμβαίνει στις αγορές της Κίνας και πώς επηρεάζει τις κεντρικές τράπεζες διεθνώς

Παρατηρείται σπιράλ αποπληθωρισμού

Είναι πολύ νωρίς για να χάσουμε την πίστη μας στη μεγάλη ιδέα που κινεί τις αγορές από τον Δεκέμβριο: ο πληθωρισμός έχει πληγωθεί, ίσως θανάσιμα – και η επόμενη κίνηση των επιτοκίων θα είναι προς τα κάτω. Εάν αμφιταλαντεύεστε, κάντε ένα διάλειμμα από την ανάγνωση των λεπτομερειών για τις τιμές καταναλωτή στις ΗΠΑ, από τις σκέψεις για το εάν τα γεράκια έχουν το πάνω χέρι στην Ευρώπη ή από το να βλέπετε ξανά διαδικτυακά την πρώτη συνέντευξη Τύπου της επικεφαλής της Reserve Bank of Australia. Πρέπει να στρέψετε το ενδιαφέρον σας στο τι συμβαίνει στην Κίνα.

Σπιράλ αποπληθωρισμού

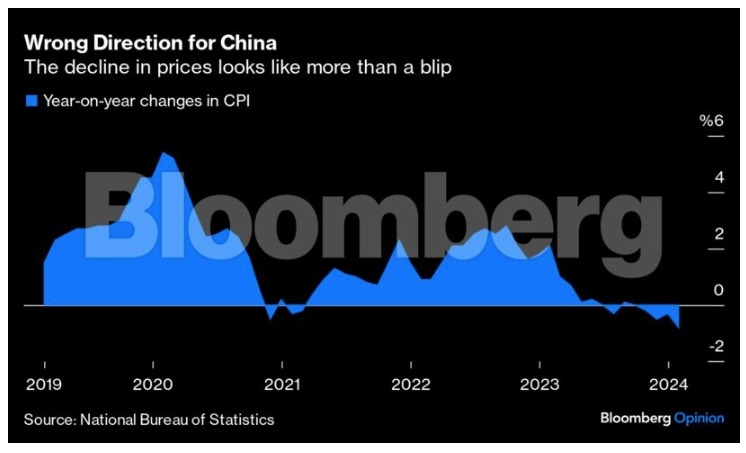

Η μεγαλύτερη οικονομία της Ασίας, που μέχρι πριν από λίγο καιρό θεωρείτο υποψήφια να υποκαταστήσει τις ΗΠΑ ως η πρώτη σε μέγεθος στον κόσμο, αντιμετωπίζει μια δύσκολη κατάσταση. Η ανάπτυξη έχει πατήσει φρένο μετά την πανδημία, οι ξένες επενδύσεις μειώνονται και οι εταιρείες ακινήτων χρεοκοπούν. Η πιο ολέθρια εξέλιξη, ωστόσο, είναι ο αποπληθωρισμός. Όταν οι τιμές καταναλωτή σημείωσαν μια μικρή πτώση τον Ιούλιο, η εξέλιξη θεωρήθηκε απροσδόκητη. Η τάση αυτή ωστόσο δεν έχει αντιστραφεί και ο Ιανουάριος είδε τη μεγαλύτερη πτώση τους από το 2009.

Ο κίνδυνος είναι οι traders να είναι τόσο επικεντρωμένοι στον πρόεδρο της Federal Reserve Jerome Powell που να μην δίνουν βάση σε όσα υποστηρίζει ο Pan Gongsheng, ο ομόλογός του στο Πεκίνο. Κάτι τέτοιο θα ήταν λάθος. Όσο περισσότερο η Κίνα απέχει από ουσιαστικές προσπάθειες για τη συγκράτηση του αποπληθωρισμού, τόσο μεγαλύτερος είναι ο κίνδυνος να εδραιωθεί – και τόσο πιο δύσκολο θα είναι να ξεφύγει από αυτόν. Οι οικονομολόγοι της Citigroup έδειξαν προνοητικότητα όταν προειδοποιούσαν τον Μάιο για μια “παγίδα εμπιστοσύνης”.

Το άνοιγμα της οικονομίας της Κίνας, η είσοδός της στην παγκόσμια δεξαμενή εργασίας και στον Παγκόσμιο Οργανισμό Εμπορίου θεωρούνται ευρέως ως κομβικά ιστορικά γεγονότα. Ήταν κρίσιμα για το καθεστώς χαμηλού πληθωρισμού το οποίο επικρατούσε σχεδόν παντού στον κόσμο τις δεκαετίες πριν από τον Covid. Η Κίνα μπορεί για άλλη μια φορά να αποδειχθεί κομβική – αυτή τη φορά με άλλον τρόπο. Θα βοηθήσει στη μείωση του πληθωρισμού από τα επίπεδα για τα οποία οι αρχές σε όλο τον κόσμο παραμένουν όχι ακριβώς ενθουσιώδεις, παρά την έντονη υποχώρησή του από τα μέσα του 2022 και εξής.

Αναμφισβήτητα, η μάχη έχει κερδηθεί. Οι αξιωματούχοι των κεντρικών τραπεζών απλώς δεν θέλουν να το θεωρείτε δεδομένο. Η μικρή πιθανότητα να κάνουν λάθος είναι αρκετή για να τους πείθει να περιμένουν. Ο Ιούνιος φαίνεται να είναι ο πιθανότερος μήνας για τη Fed ώστε να ξεκινήσει έναν παγκόσμιο κύκλο μειώσεων επιτοκίων, σε σχέση με τον Μάρτιο, για τον οποίο οι υπεύθυνοι χάραξης πολιτικής δεν είχαν ποτέ δώσει καμία σοβαρή ένδειξη ότι θα τον επέλεγαν, έγινε ωστόσο για κάποιο λόγο βασική επιλογή στις προβλέψεις μεταξύ των επενδυτών.

Φόβοι

Κατά καιρούς, οι κεντρικές τράπεζες φαίνεται να αναζητούν ακόμη και δικαιολογίες για να μην προχωρήσουν ούτε τον Ιούνιο σε περικοπή επιτοκίων: μερικοί πρόεδροι τοπικών παραρτημάτων της Fed ανέφεραν πρόσφατα ότι θέλουν να δουν ευρύτερη πτώση του πληθωρισμού – και όχι απλώς τη συνέχιση μιας επιβράδυνσης. Η κεντρική τράπεζα της Αυστραλίας είναι επιφυλακτική ενώπιον του φάσματος ενός πιθανού σφάλματος: “Το διοικητικό συμβούλιο δεν απέκλεισε το ενδεχόμενο περαιτέρω αύξησης των επιτοκίων, αλλά ούτε και το απέκλεισε”, είπε η διοικήτρια Michele Bullock ενώπιον Αυστραλιανών βουλευτών και γερουσιαστών. Εάν οι αξιωματούχοι ψάχνουν νέους λόγους για να αποφύγουν τη χαλάρωση, δε θα τους βρουν στην Κίνα.

Ο Powell δήλωσε στην εκπομπή 60 minutes ότι οι δυσκολίες της Κίνας είναι απίθανο να έχουν μεγάλο αντίκτυπο στις ΗΠΑ. Έχει δίκιο ότι η επιβράδυνση της ζήτησης ή η χρεοκοπία των κατασκευαστών ακινήτων εκεί δεν θα προκαλέσει ξαφνικά τερματισμό της αμερικανικής ανάπτυξης ή δεν θα οδηγήσει το χρηματοπιστωτικό σύστημα σε ύφεση, όπως η χρεοκοπία της Ρωσίας το 1998 έθεσε, η οποία σε κίνδυνο τη Wall Street. Ο αποπληθωρισμός μπορεί να είναι ένα βραδύκαυστο φυτίλι, κάτι πιο “λεπτό”. Αυτό όμως δεν σημαίνει ότι θα είναι χωρίς συνέπειες.

Το τέλος της έκρηξης των ακινήτων στην Κίνα θα έχει σοβαρές επιπτώσεις στις τιμές των εμπορευμάτων. “Από την προσχώρησή της στον ΠΟΕ το 2001, η Κίνα ασκεί σταθερά καθοδική πίεση στις παγκόσμιες τιμές των βιομηχανικών αγαθών, ενώ ταυτόχρονα είναι μια τεράστια πληθωριστική δύναμη για τις εισροές εμπορευμάτων που τροφοδότησαν τη δημιουργία της ακίνητης περιουσίας και της βιομηχανικής της δυναμικής”, σημείωνε ο Thomas Gatley, ανώτερος αναλυτής στην Gavekal Dragonomics, την περασμένη εβδομάδα. “Με την ιστορική άνθηση του κλάδου κατασκευής και αξιοποίησης κατοικιών της ξεκάθαρα να έχει τελειώσει, η κυβέρνηση ποντάρει όλες τις μάρκες της σε μια επέκταση της μεταποίησης για να ωθήσει τη μελλοντική ανάπτυξη”.

Υπερβολή

Ο Powell μπορεί να ήταν υπερβολικά περιφρονητικός για τη σημασία των “βασάνων” που αντιμετωπίζει η Κίνα. Με την αμερικανική οικονομία να αψηφά τις προβλέψεις για ύφεση, έχει την πολυτέλεια να είναι. Το μόνο πράγμα το οποίο δεν θέλει να φαίνεται είναι πολύ “συμπονετικός” ή, ακόμη χειρότερα, να παρουσιάζει την πολιτική των ΗΠΑ να εδράζεται ή να επηρεάζεται σημαντικά από τους δύσκολους καιρούς τους οποίους περνά ο οικονομικός τους ανταγωνιστής.

Το άλλοτε ασταμάτητο παγκόσμιο “τριαξονικό” έχει πλέον προβλήματα τα οποία δεν μοιάζουν παροδικά. Αυτό είναι επώδυνο για την Κίνα, ωστόσο δεν είναι ολόπλευρα κακό για όλους τους υπόλοιπους.

Απόδοση – Επιμέλεια – Επιλογή Κειμένων (2019-2024): Γ.Δ. Παυλόπουλος

Ακολουθήστε το

Ακολουθήστε το